해외주식 양도소득세의 비과세 한도는 연간 250만원까지

해외주식 매매를 하면 크게 3가지의 세금을 내게 된다.

- 증권거래세

- 배당소득세

- 양도소득세

| 세목 | 부과 시점 | 세율 |

| 증권 거래세 | 매수-매도시 부과 | 미국 :0.0022% 중국: 매수 시 0.01%, 매도 시 0.11% 홍콩: 0.1% |

| 배당소득세 | 배당금 수령시 | 미국, 일본: 15% 중국: 10% 홍콩: 0% |

| 양도소득세 | 매도시 이익에 대한 세금 | 22% 1년 간 수익-손실 계산 후 250만원까지 비과세 |

양도소득세란?

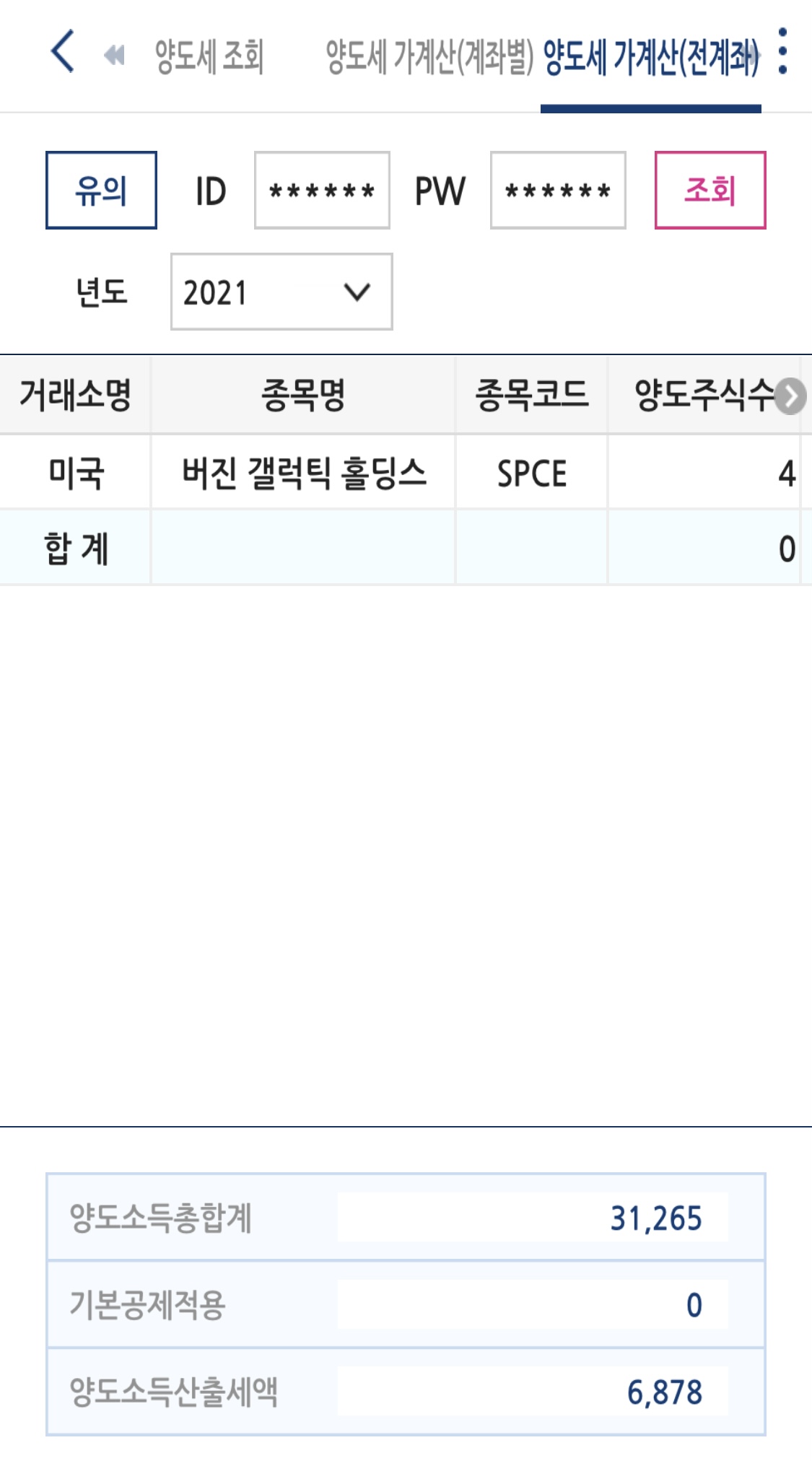

그 중 오늘 알아볼 것은 양도소득세이다. 양도소득세란, 자신이 소유하고 있는 주식의 지분을 매각하여 생긴 차액에 대해 부과하는 세금이다. 수익에 대해 22%의 세금이 부과되므로 매도 시 매우매우 큰 돈을 내야 한다. 1년 간 250만원의 수익까지는 비과세로 공제되는데 만약 수익 실현을 하지 않은 채로 연도가 넘어가면 비과세 혜택을 날리는 꼴이 되어 버린다. 연말에 조금이라도 세금을 덜 내도록 하는 방법을 알아보자.

절세하는 방법 첫 번째, 비과세 한도 활용하기

첫 번째 방법은 비과세 한도를 활용하는 것이다. 그러기 위해선 올해 얼마나 수익실현을 했나 확인을 해야 한다.

만약 올해 실현수익이 250만원 미만이라면, 250만원 한도까지 수익 난 종목을 매도 후 재매수하여 수익을 확정한다. 이렇게 되면 내년에는 재매수 된 평단가로 수익률이 합산되기 때문에 내년에 더 수익이 나더라도 매도 시점에 양도소득세를 줄일 수 있다.

올해 실현수익이 250만원 이상이라면, 손실 중인 종목을 손실 확정 후 재매수한다. 양도소득세 과세가 면제되는 250만원은 매매수익-매매손실이다. 그렇기 때문에 손실 중인 종목을 매도하여 손실 확정 시키고 다시 매수한다면 자산은 그대로이지만 수익금액이 낮아져 양도소득세를 줄일 수 있다.

만약 올해 실현수익이 250만원 미만이라면 손실보고 있는 종목들은 굳이 매도 후 재매수하지 않는게 좋다. 내년을 위해서 아껴뒀다가 내년 실현수익을 줄일 때 활용하자.

절세하는 방법 두 번째, 가족 간 증여 후 양도

우리나라의 법 상 가족 간의 증여는 일정 금액 이하 양도세가 공제되는 법이 있다.

10년 간 부부간의 증여는 최대 5억, 성인 자녀 및 직계존속은 5천만원, 미성년 자녀는 2천만원까지 공제가 된다. 양도 후 증여 받는 사람은 증여 받는 시점의 평균 가액(증여 시점의 전 후 2개월 총 4개월)으로 증여세를 계산하여 납부하여야 한다.

위 표를 보면 알 수 있듯, 가족 간의 증여 시, 증여 받는 사람이 해당 주식을 매도할 때 주식의 취득가액은 증여 받을 당시의 가액으로 바뀌기 때문에 증여 받은 날의 전후 2개월 평균가액보다 주가가 올랐을 경우 그 차액에 대해서만 양도소득세가 부과된다. 즉 양도를 통해 취득가액을 올려버려 실현수익을 줄이는 방법이다.

2023년부터는 국내 주식도 5천만원까지만 공제되며 대주주가 아니더라도 양도소득세 과세 대상

2023년부터는 해외주식 뿐만 아니라 국내주식도 대주주가 아닌 일반 주주도 양도소득세 과세대상이 된다. 피 같은 수익금을 조금이라도 지키려면 비과세 한도를 적극활용하여 금액을 줄일 필요가 있다.

금리 오르면 혜택을 받는 섹터는 무엇일까?

금리인상이 코 앞까지 다가왔다 금리는 경제의 성장과 침체기에 따라 오르락내리락 한다. 연준은 경제 성장이 둔화될 때 금리를 낮추고 인플레이션이 우려될 때 경제를 냉각시키기 위해 금리

stackmoney.tistory.com

'재테크 정보' 카테고리의 다른 글

| 금리 인상기 vs 금리 인하기, 각 시기에 강한 자산군은? (0) | 2025.11.23 |

|---|---|

| 미국의 주택담보대출 이율은 몇 프로일까? (0) | 2022.01.13 |

| 가계부 어플로 나만의 지출 내역 데이터베이스 만들기 feat. Weple Money (1) | 2021.12.14 |

| 재테크의 기본은 고정 지출 줄이기 (feat. 신한광역알뜰교통카드) (0) | 2020.08.12 |

| 배당주 포트폴리오 관리하는 사이트 및 앱 추천 더리치(The Rich) (0) | 2020.05.05 |

댓글